1.5万亿市场背后的“冰与火”——2026年近期低空经济产业数据透视

图片来源:GLM-Image AI生成

一、大盘盘点:从“预测”变为“实绩”

根据工信部下属赛迪研究院及各大券商发布的2026年近期产业数据,低空经济在年初交出了一份亮眼的成绩单:

总市场规模: 截至2026年1月底,中国低空经济核心产业规模已突破1.5万亿元人民币,同比增长25%。这标志着行业正式脱离“概念期”,进入高速成长期。

无人机登记量: 民用无人机实名登记数量突破1200万架,较去年同期增长35%。其中,实名登记的驾驶员数量超过85万人。

飞行作业量: 全国日均低空飞行架次已突破80万次,其中物流配送、城市巡检等工业级飞行占比首次超过50%,达到52%。

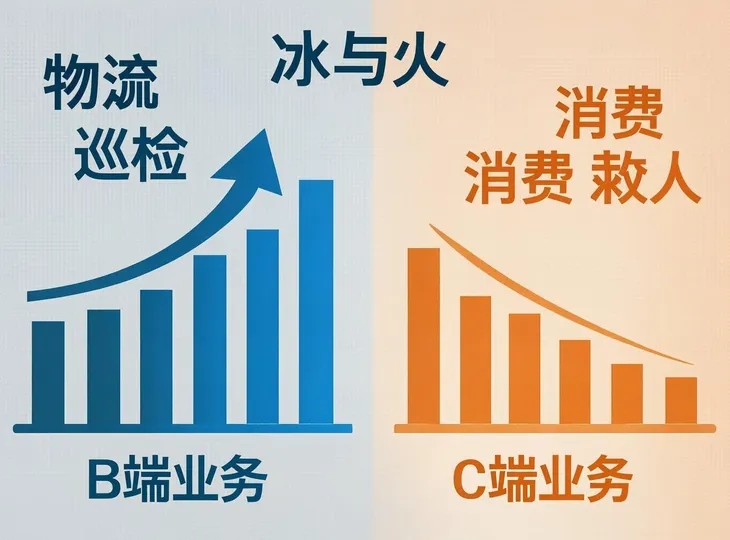

二、结构分化:B端“赚钱”,C端“烧钱”

数据虽然好看,但结构上的“冷热不均”非常明显。

图片来源:GLM-Image AI生成

1. B端(工业级/行业级):现金牛业务

物流配送: 受电商“小时达”和生鲜配送的驱动,工业级无人机物流市场规模单月同比增长45%。像顺丰、京东、美团(无人机部门)的日均配送订单量均已突破百万级。

农林植保: 随着农村基础设施完善,植保无人机作业面积单月达到3.5亿亩次,基本实现了主要农作物产区的全覆盖。

巡检与测绘: 电力、石油管道巡检的无人机化率已超过80%,成为成本控制最显著的领域。

2. C端(消费级/载人级):潜力股与吞金兽

消费级无人机: 市场趋于饱和,增速放缓至8%。用户对航拍无人机的换机周期延长,除非出现AI避障、微型化等突破性技术,否则存量竞争激烈。

载人eVTOL: 虽然订单量(意向订单)激增,但实际交付量仅在百台级别。目前仍处于“烧钱”阶段,研发投入和适航成本极高,尚未实现规模化盈利。

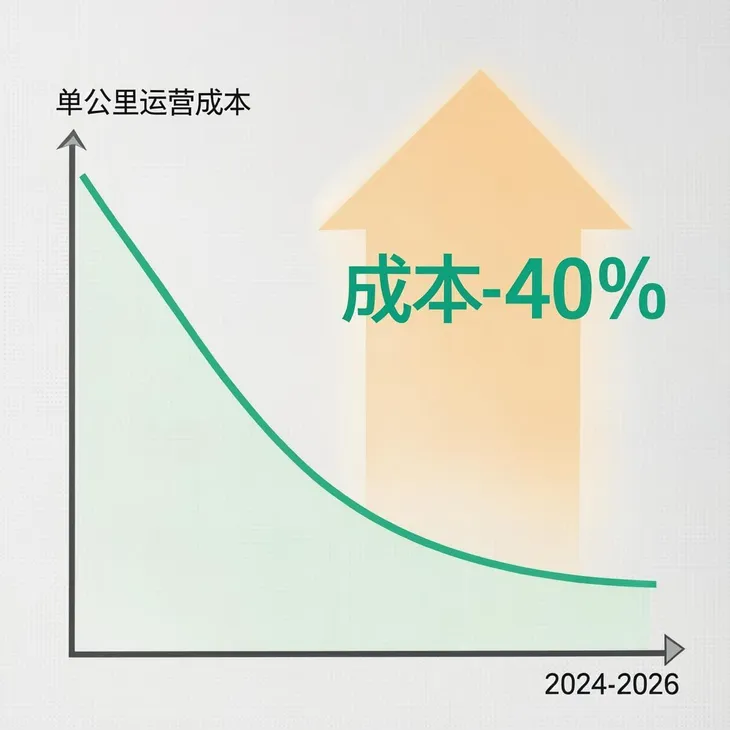

三、成本数据:降本增效的临界点

图片来源:GLM-Image AI生成

对于从业者最关心的“成本”问题,数据显示了一个积极的信号:

运营成本曲线: 随着电池能量密度(如半固态电池)的应用和航线密度的增加,无人机物流配送的单公里成本已降至2024年的60%。

人力替代效应: 在城市巡检场景中,无人机系统替代人工的ROI(投资回报率)周期已缩短至8个月。这意味着,企业采购一套无人机巡检系统,不到一年就能省下相当于一个人力成本的费用。

四、区域战报:谁是“低空第一城”?

从城市分布来看,低空经济的版图已形成三大梯队:

第一梯队(绝对领跑):深圳、广州。

深圳: 凭借大疆等巨头,占据全球消费级无人机70%的市场份额,同时在载人eVTOL领域领跑。

广州: 依托亿航等企业,在载人飞行和空中交通运营上数据最亮眼,常态化航线数全国第一。

第二梯队(特色发展):北京、杭州、合肥、成都。

北京/延庆: 在研发测试、应急救援领域数据突出。

杭州: 城市医疗物流配送数据全国第一(如迅蚁)。

合肥: 作为后起之秀,在整机制造和低空基础设施投资上增速最快。

第三梯队(快速跟进):苏州、西安、重庆等。

依托各自产业基础,正在特定细分赛道(如电池材料、复合材料、试飞基地)加速追赶。

五、投资风向:钱流向了哪里?

Q1的投融资数据显示,资本变得更加“挑剔”:

硬科技吸金: 70%的资金流向了核心零部件(固态电池、飞控芯片、电机)和运营软件(低空智联网、AI调度系统)。单纯做整机的融资占比下降。

并购加剧: 上市公司对无人机初创企业的并购案例数量同比增加200%,行业整合大幕拉开。

六、结语

2026年2月3日的这份数据报告告诉我们:低空经济的“虚火”正在退去,“真金”开始显现。

B端的规模化盈利证明了商业模式的跑通,而成本的下降为C端的爆发积蓄了势能。对于身处行业的人来说,现在不是讲故事的时候,而是比拼谁的数据更好看、谁的现金流更健康的时候。